> 江信基金管理有限公司 > 资讯中心 > 研究报告 > 权益部投研周报(20240205期)

> 江信基金管理有限公司 > 资讯中心 > 研究报告 > 权益部投研周报(20240205期)一、宏观策略研究:

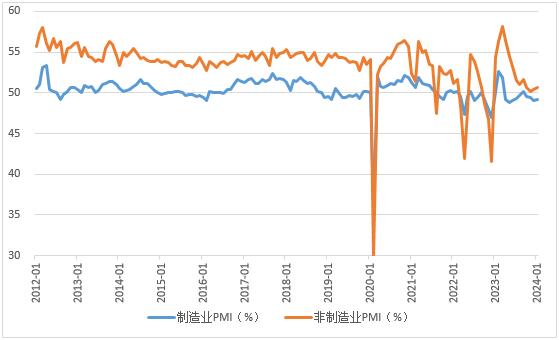

1月中国制造业采购经理指数PMI

1月份,制造业采购经理指数(PMI)为49.2%,比上月上升0.2个百分点,连续四个月位于荣枯线之下。

从企业规模看,大企业的景气度仍处于荣枯线之上,中型企业次之,最弱是小型企业。大型企业PMI为50.4%,比上月上升0.4个百分点,改善幅度较大;中型企业PMI为48.9%,比上月上升0.2个百分点;小型企业PMI为47.2%,比上月下降0.1个百分点,环比继续走弱。

2024年1月制造业和非制造业PMI(%)

图片来源:wind,截至2024.02.05

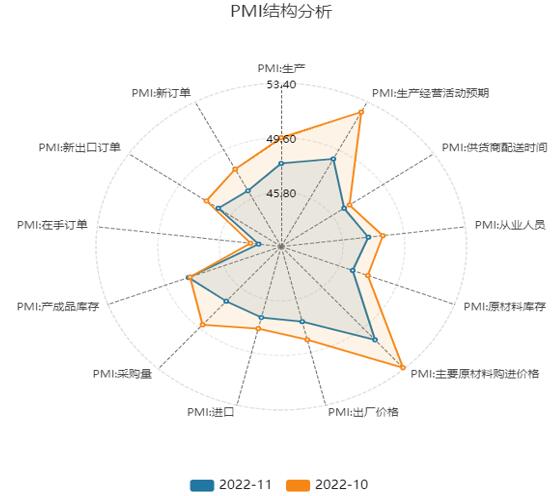

分项看,1月新订单指数49.0%,较23年12月小幅反弹0.3个百分点,新出口订单较上月明显上行1.4个百分点至47.2%,国内厂商节前集中交付或是新出口订单上行的重要原因。需求端,1月新订单、新出口订单指数分别回升0.3和1.4个百分点,内、外需均有小幅改善;其中装备制造业、高技术制造业和消费品行业新订单指数分别为50.3%、50.2%和50.3%,前期政策储备落地叠加春节效应是1月需求回暖的重要拉动项。

生产指数实现51.3%,较23年12月明显回升1.1个百分点;原材料库存指数47.6%,较23年12月继续下降0.1个百分点;产成品库存指数49.4%,较23年12月明显上行1.6个百分点;从业人员指数为47.6%,较23年12月继续下降0.3个百分点;供货商配送时间指数为50.8%,较23年12月小幅反弹0.5个百分点。

企业预期方面,制造业生产经营活动预期指数实现54.0%,较23年12月回落1.9个百分点。

中国1月份制造业PMI结构

图片来源:wind,截至2024.02.05

图片来源:wind,截至2024.02.05

非制造业PMI:持续环比改善

1月非制造业PMI指数实现50.7%,较23年12月增长0.3个百分点。从需求端看,1月新订单指数为47.6%,较23年12月增长0.1个百分点;新出口订单指数实现45.2%,较2023年12月回落5.7个百分点,外部需求明显回落。1月非制造业从业人员指数实现47.0%,较23年12月回落0.1个百分点,仍处于荣枯线以下;供应商配送指数实现52.0%,较23年12月回升1.0个百分点。

分行业看,建筑业商务活动指数为53.9%,比上月下降3.0个百分点;服务业商务活动指数为50.1%,比上月上升0.8个百分点。

从需求看,新订单指数为47.6%,比上月上升0.1个百分点。分行业看,建筑业新订单指数为46.7%,比上月下降3.9个百分点;服务业新订单指数为47.7%,比上月上升0.7个百分点。

1月份,综合PMI产出指数为50.9%,比上月上升0.6个百分点。

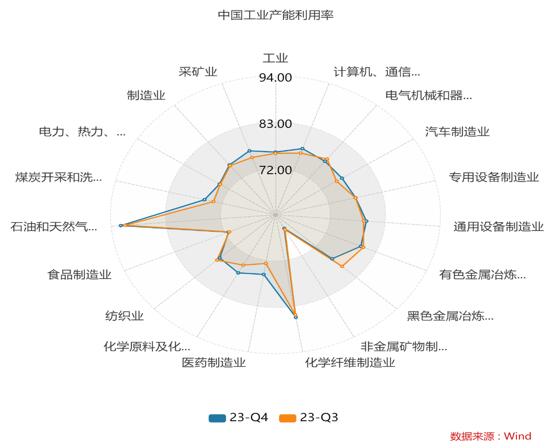

中国工业产能利用率(%)

图片来源:wind,截至2024.02.05

总体来看,整个制造业的景气度仍然不高,处于收缩区间。分行业看,环比改善的行业分别是:电气机械、化学原料及制品、汽车制造业、石油加工及冶炼、通用设备制造、医药制造、有色金属冶炼压延。非制造业中环比改善的有:餐饮、道路运输、航空运输、建筑安装及装饰、水运、邮政业、批发和住宿。

二、市场策略研究:

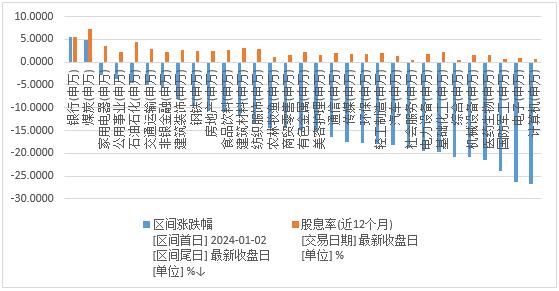

上周整个市场呈现出单边下跌走势,表现的非常弱,连续5个交易日下跌。前一周的反弹幅度全部被上周的下跌吞噬,指数创出新低。截至上周收盘,申万一级行业指数,仅银行和煤炭录得正收益,今年以来分别上涨5.59%和4.89%。此外,家电、公用事业和石油石化,今年以来跌幅在5%以内,跑赢大市。开年以来,wind全A跌幅超过15%,沪深300跌幅7.33%,红利低波以及类债资产相对收益明显。

今年开年以来的风格,主要还是价值占优,尤其是低估值、高股息,确定性强的行业和个股表现较好,高估值、低股息、绩差股和尾盘股表现较弱。在经济尚未回稳的大环境下,与经济周期和产业周期相关度更低的类公用事业的行业、类债券的资产,仍将是市场配置的主要方向,从超额收益的角度,继续建议配置红利低波、大盘价值以及央企和国企(在市值管理背景下,央企ROE未来有望提升)。从基金配置的角度看,公募基金年底重仓股的行业配置,仍然对绝大多数低估值红利行业(煤炭、公用事业、石油石化、家电和银行)保持了低配,所以总体谈不上拥挤。在大的经济政策出台前,市场依然保持了熊市的操作思路,高股息、确定性强,依然是市场交易的主要方向。

申万一级行业股息率与涨跌幅(%,2024年以来至今)

图片来源:wind,截至2024.02.05

上周A股总体PE(TTM)较前一周从15.93倍降至14.78倍,PB(LF)较前一周从从1.39倍降至1.29倍。A股整体剔除金融服务业PE(TTM)较前一周从从24.53倍降至22.39倍,PB(LF)较前一周从1.87倍降至1.71倍。

从投资策略看,市场信心较弱,前一周大幅反弹后,上周又创新低。前一周的策略中,我们也提出了,市场仍有反复的可能,宏观环境缺乏全面上行的催化和基础。虽然上周市场大幅调整,但周末尚未看到实质性举措,需继续警惕杠杆资金的平仓风险。行业方面,继续重视类公用事业(供水、电力、煤炭、石油石化、交运以及电信等)高股息板块。高股息的银行股(城商行、股份制银行和国有银行,股息率超过5%以上的)仍可能会持续向上修复估值,家电:高股息白色家电,受益于出口高增以及未来内需反弹的双重加持,尽管今年大概率低增速,但股息率较高,中短期可以配置。另外,随着人口进一步老龄化,医药尤其是具备刚性消费属性的中成药(感冒药和老年病类药物),值得重点配置。

三、行业研究:

汽车市场概况:

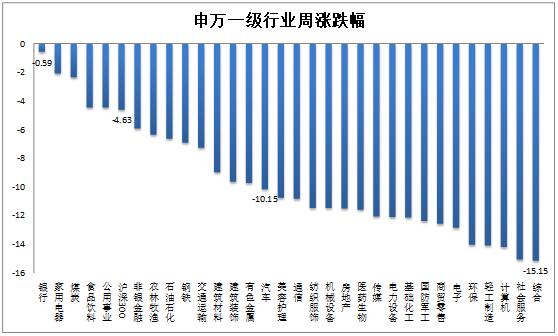

1.上周行情概览:沪深300指数下跌4.63%。汽车行业指数下跌10.15%,跌幅大于沪深300指数,在申万31个一级行业中位列第14位。银行行业指数下跌0.59%,跌幅最小,综合行业指数下跌15.15%,跌幅最大。

图片来源:wind,截至2024.02.05

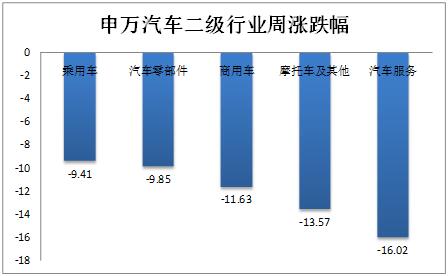

2.汽车行业二级子板块:汽车行业二级子板块:乘用车板块下跌9.41%,跌幅最小;汽车服务板块下跌16.02%跌幅最大。

图片来源:wind,截至2024.02.05

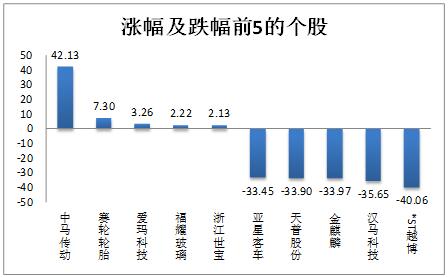

3.个股涨跌:汽车板块个股上周涨少跌多,其中71只个股上涨,178只个股下跌。涨跌幅均值为-1.70%,中值为-2.35%。涨幅最大的个股是:上海物贸(38.14%);跌幅最大的个股是:朗博科技(-18.31%)。

|

板块个股概况 |

幅度 |

|

总个股数 |

251 |

|

最大值 |

42.13% |

|

最小值 |

-40.06% |

|

平均值 |

-15.68% |

|

中值 |

-16.94% |

|

上涨个数 |

5 |

|

下跌个数 |

246 |

表格 1 板块个股概况

图片来源:wind,截至2024.02.05

个股涨跌幅排名(%)

图片来源:wind,截至2024.02.05

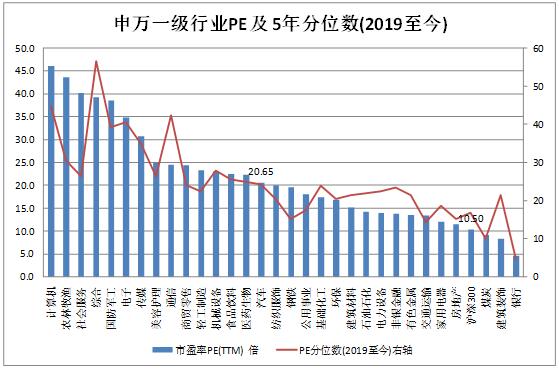

4.估值:截止2024年2月2日,汽车行业PE-TTM为20.65倍,分位数(2019年至今)为24.66%;PB-TTM为1.73倍,分位数为27.65%;市销率为0.80倍,分位数为27.81%。以上数据显示,汽车行业整体估值位于2019年以来的中枢偏下的区间。

图片来源:wind,截至2024.02.05

风险提示:本资料中的信息或所表达的观点仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读基金的基金合同、招募说明书和基金产品资料概要等法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目标、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况和销售适当性意见基础上选择与自身风险承受能力相匹配的产品。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险,基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩和其投资管理人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金净值变化引致的投资风险,由投资者自行负责。中国证监会对基金的注册,并不表明其对基金的投资价值和收益作出实质性判断和保证,也不表明投资于基金没有风险。基金有风险,投资需谨慎。